business · individuals

Chasse aux faux virements et cybersécurité : une alliance qui vaut de l’or

La Cellule de Renseignements financiers est aux premières loges pour observer les tendances en matières de cybercriminalité financière. Et elle ne fait pas qu’observer!

La Cellule de Renseignements financiers (CRF) reçoit les déclarations d’opérations suspectes de la part des professionnels de la place, dont les établissements de paiement et de monnaie électronique. Nous avons rencontré son directeur, Monsieur Max Braun, pour connaître les dernières tendances en matière de fraude et savoir comment les entreprises peuvent mieux se protéger. L’an dernier, la CRF a reçu 55000 déclarations de transactions ou d’activités suspectes.

« Dès l’instant où nous recevons une déclaration, nous l’étudions et nous apprécions s’il y a lieu de la partager avec les parquets de Luxembourg et de Diekirch. Nous vérifions notamment si le soupçon est suffisamment étayé. Pour ce qui est des échanges avec les CRF d’autres Etats européens, nous appliquons la quatrième directive en matière de lutte contre le blanchiment et contre le financement du terrorisme. En ce qui concerne les échanges avec les pays tiers, nous nous référons aux standards du groupe EGMONT des CRF », nous explique Max Braun.

Quelles sont les tendances actuelles en matière de criminalité financière ?

« Les moyens de communication électronique se sont généralisés à toutes les sphères d’activité. La criminalité financière n’a pas dérogé à la tendance. La ‘fraude au président’ est très utilisée. Les méthodes des escrocs deviennent de plus en plus sophistiquées et utilisent à la fois des moyens technologiques (hacking) et humains (social engineering) pour arriver à leurs fins. Dans de nombreuses affaires, on constate que les victimes ont subi des vols de données plusieurs jours ou semaines avant de subir une escroquerie. La raison est simplement qu’il est beaucoup plus crédible d’utiliser un contrat existant et de changer uniquement le numéro de compte bénéficiaire que d’inventer toute une histoire », nous explique M. Braun.

De leur côté, les établissements de monnaies virtuelles doivent désormais suivre les mêmes règles que les établissements traditionnels en matière de lutte contre le blanchiment.

Le GAFI (Groupe d’Action Financière international) inclut désormais les convertisseurs de monnaies dans la réglementation. Cela rend l’utilisation anonyme des monnaies virtuelles plus difficile.

Pour rappel, toute transaction douteuse doit être notifiée sans délai à la CRF. Les modalités précises de ces notifications sont expliquées sur le site Internet de la CRF www.crf.lu.

Quelles sont les techniques utilisées ? Comment les détecter ?

Dans les nombreux cas de détournement par fausses factures, l’élément clé est l’apparition d’un compte bénéficiaire nouveau ou bien d’un comportement inhabituel du client. C’est dans ce cas de figure qu’il faut que les différents acteurs réagissent rapidement. Et nous pouvons observer une progression dans le bon sens, notamment avec l’utilisation de l’intelligence artificielle qui permet de mieux détecter des ‘anomalies’.

Par exemple, le comportement normal du compte d’un fonctionnaire est de recevoir mensuellement son salaire. Par contre s’il reçoit son salaire et quelques jours plus tard des sommes d’argent provenant de comptes non encore répertoriés, on est en droit de se poser des questions. Ce n’est pas forcément un signe de malversation, mais cela peut être un indicateur parmi d’autres ».

La Justice ne plaisante pas : 4 ans fermes pour un prévenu impliqué dans une fraude au président !

Comment procèdent les banques ?

« Chaque client est engagé dans une certaine relation avec la banque, il déclare un profil client. Et donc toute transaction qui ne correspondrait pas avec ce profil apparaîtra comme anormale. Imaginons qu’un client ouvre un compte pour y percevoir ses salaires et effectuer ses dépenses courantes. Du jour au lendemain, ce client reçoit un versement de 1 millions d’euros d’un pays étranger. Et il reverse immédiatement la plus grande partie de cette somme sur différents comptes dans d’autres pays… La banque qui observe cette situation doit réagir car le comportement n’est pas conforme à ce qui avait été annoncé au début et donc, suscite des questions. Je dois d’ailleurs dire que cela fonctionne très bien au Luxembourg. Nous avons obtenu récemment des condamnations du Tribunal pour des personnes qui jouent le rôle de ‘mules’. Une personne impliquée dans une affaire de fraude au président a écopé de 4 ans de prison fermes, peine confirmée par la Cour d’Appel ! », détaille M. Braun. A bon entendeur…

Quels sont les bons réflexes à adopter ?

La vigilance s’est notablement renforcée du côté des institutions financières. Mais cela ne constitue pas une raison valable pour que les citoyens et les entreprises fassent preuve d’insouciance. Les PME ont intérêt à redoubler de prudence car une seule opération frauduleuse peut leur être fatale. Comment peuvent-elles se protéger ?

« La cybersécurité est un élément essentiel », estime M. Braun. Selon lui, « Les criminels ne sont pas forcément des experts en piratage, mais ils savent où les trouver et comment utiliser leurs compétences ». Si un serveur est mal protégé, il est assez facile pour eux d’y subtiliser quelques documents intéressants pour préparer leur forfait : des factures, des contacts commerciaux, un organigramme… Dès l’instant où des criminels ont mis la main sur ce type d’information, il devient assez facile pour eux de tenter une transaction frauduleuse. Si le comptable n’est pas très vigilant ou bien si la bonne histoire lui est racontée, il va faire le virement », explique M. Braun.

La prévention doit donc se construire sur deux fronts : la sécurité de l’information d’une part et l’organisation d’autre part. « Les procédures doivent prendre en compte le risque de faux virements. Les comptables doivent être conscients que ce risque existe. Par exemple, lorsqu’une demande de transaction est faite dans l’urgence, avec une exigence de confidentialité, il faut être vigilant », précise-t-il.

« Les escrocs sont parfois très bien renseignés sur les habitudes internes des entreprises qu’ils attaquent. Ils savent comment écrit le patron, quelles sont ses formules de politesse habituelles, ils écrivent dans un luxembourgeois correct… Bref, ils ne laissent rien au hasard », prévient le directeur de la CRF.

100% de réussite !

Le temps, c’est de l’argent ?

Le facteur temps est important dans la lutte contre les fraudes. On ne peut pas demander aux banques de suspendre toutes les transactions pendant 48 heures car les gens veulent que leur argent soit rapidement disponible ». Par contre, il arrive régulièrement que les banques nous signalent des virements suspects, sans même que leurs clients les aient alertés. Dans ce cas, si les soupçons sont avérés, nous prenons la responsabilité de bloquer la transaction. Et jusqu’à présent, nous n’avons reçu aucune réclamation par rapport à un blocage. On peut donc dire que notre mission est réussie à 100% ! ».

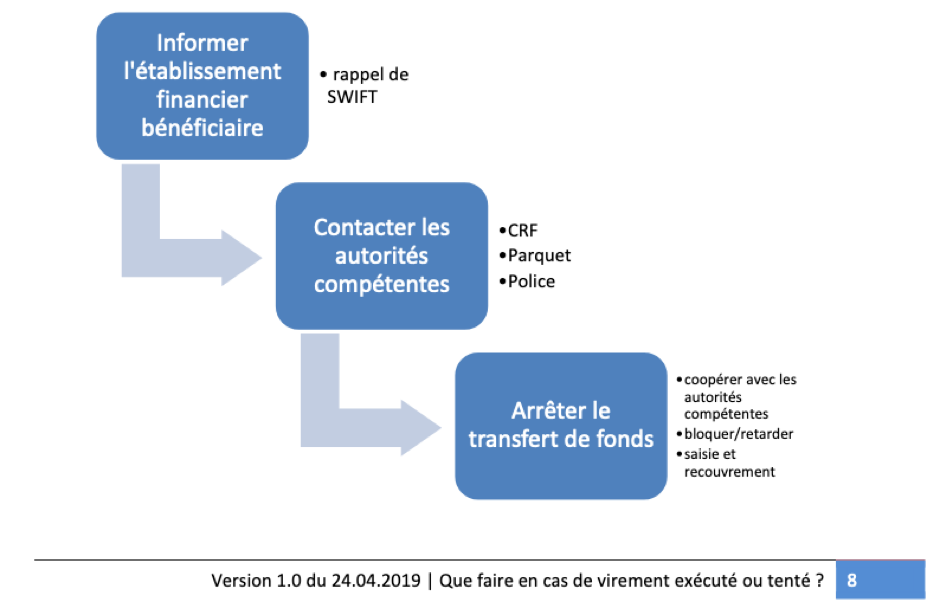

« Ce qui est malheureusement plus fréquent, c’est que l’argent est déjà parti et que la banque n’a pas eu de soupçon. C’est seulement le client qui s’est rendu compte plusieurs jours ou semaines après la transaction, que le transfert était frauduleux. Dans ce cas, la banque prend contact avec la banque du bénéficiaire et demande le remboursement des fonds. Cela fonctionne parfois mais pas toujours. En parallèle, les banques nous déclarent les notifications qu’elles reçoivent de leurs clients. En collaboration avec nos homologues étrangers, nous pouvons bloquer des transactions frauduleuses dans d’autres pays, et cela fonctionne de mieux en mieux… Nous avons réussi à récupérer des fonds dans un certain nombre d’affaires. Le 1er facteur de succès, c’est le délai dans lequel les déclarations nous parviennent. Si on nous déclare la fraude dans les 24 heures, il y a de fortes chances que nous arrivions à récupérer l’argent. Par contre, après 72 heures, cela devient très compliqué, car les escrocs ne laissent pas traîner l’argent longtemps sur le même compte ».

Bref, le facteur temps est primordial : il faut réagir rapidement. « Cela dit, même hors délais, il est important de déposer plainte ou même de nous notifier les tentatives de fraude, pour que nous puissions collecter des informations sur des comptes frauduleux ou des systèmes mis en place par les criminels. Cela nous permet alors de bloquer des fraudes ultérieures avant même de recevoir une dénonciation. Nous avons eu quelques cas de ce genre, où des informations que nous avions reçues préventivement nous ont permis de bloquer des transactions réellement frauduleuses de plus d’un million d’euro », conclut Max Braun.